ביטוח משכנתא

כשהמשפחה והבית הם במרכז, ביטוח המשכנתא מבטיח הגנה מרבית לשני העולמות: מחירים משתלמים במהלך כל תקופת המשכנתא ושקט נפשי לכל המשפחה.

- ייעוץ מקצועי

- מותאם אישית

- חיסכון בזמן

- תמיכה ושירות

- עדכונים על שינויים

- יחס אישי ואמין

קבלו הצעות מחברות הביטוח המובילות בשוק

איך זה עובד?

תהליך ב-3 שלבים פשוטים

השירות – פשוט, מהיר ואפקטיבי

מלאו את הטופס הקצר שלנו ותארו את צרכי הביטוח שלכם. מדובר בתהליך מהיר ופשוט שלא ייקח ממכם יותר מכמה דקות.

סוכן ביטוח יצור אתכם קשר, ישאל פרטים נוספים במידת הצורך, ויספק לכם הצעת מחיר המשתלמת ביותר המותאמת אישית לפי קריטריונים שלכם.

לאחר שתבחרו את ההצעה המועדפת עליכם, תוכלו לרכוש את הפוליסה ישירות מהסוכן שהציג את ההצעה. הסוכן יהיה לצידכם במהלך כל התהליך ולאחריו.

למה לבחור בנו?

קנו ביטחון ושקט נפשי

המענה לכל הצרכים שלכם בתחום הביטוח למשכנתא

אנחנו מבינים שכל לקוח הוא ייחודי ולכן אנו מספקים פתרונות שהם מותאמים אישית לצרכים שלך.

הצוות כולל אנשים בעלי ניסיון רב ומעמיק בתחום הביטוח והמשכנתאות, מה שמבטיח לכם את השירות המקצועי ביותר.

אנו לצידך בכל שלב ומספקים תמיכה מלאה בכל התהליך, מהתחלה ועד הסוף

אנו מתחייבים לשירות לקוחות מעולה ואנו תמיד מעל ומעבר כדי להבטיח שאתם מרוצים.

אין צורך להתקשר לכל חברות הביטוח בנפרד, השאירו פרטים ואנו נעשה את השאר!

אנו מתחייבים להצעות מחיר בין הנמוכות בשוק, ומצליחים להשיג לכם את המחיר הטוב ביותר.

אנחנו מנהלים עבורכם את כל התהליכים מול חברות הביטוח, כך שאתם יכולים להירגע ולדעת שאתם בידיים טובות.

מנהלים את כל התהליך באופן דיגיטלי, מהיר ונוח

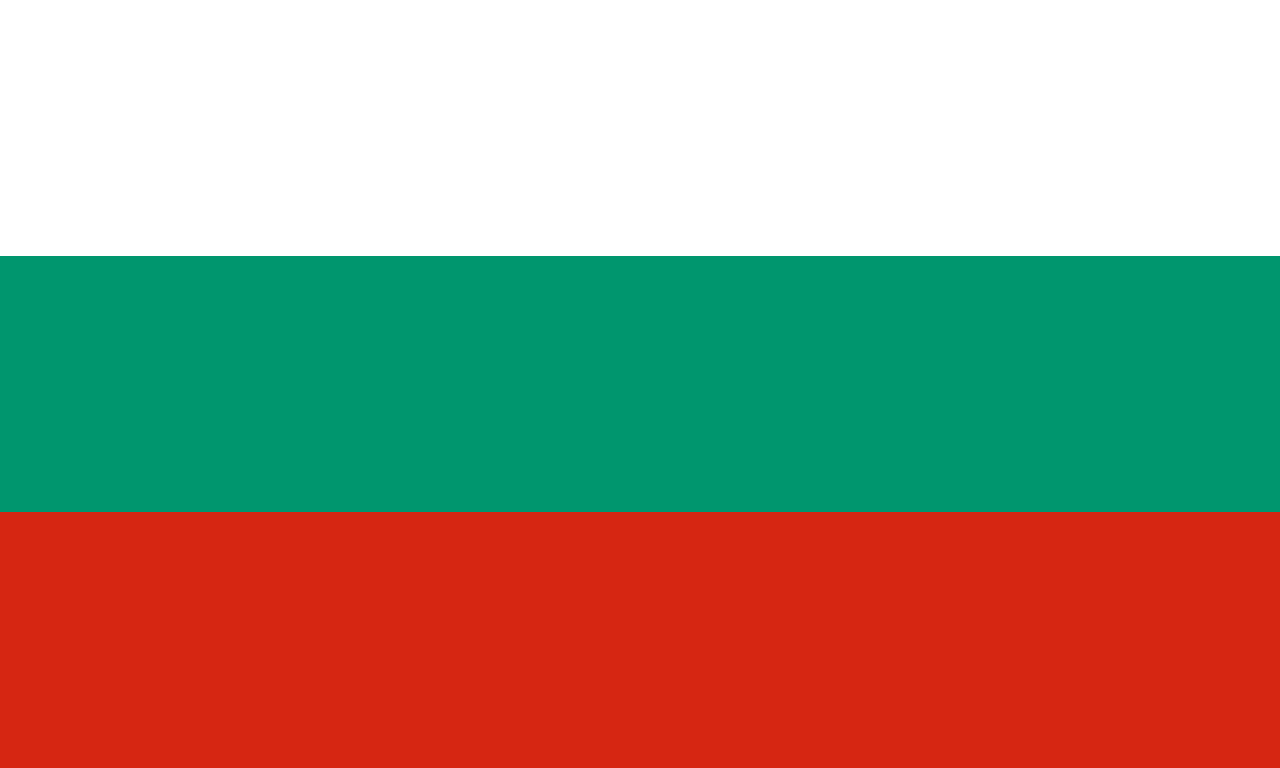

מדד שירות בביטוח חיים לשנת 2022

רשות שוק ההון, ביטוח וחיסכון (יוני 2023)

חברת איילון זכתה למקום הראשון במדד השירות לשנת 2022

הפניקס

85

הפניקס

85

AIG

85

AIG

85

מגדל

84

מגדל

84

מנורה

82

מנורה

82

נמדד לפי פרמטרים הבאים: תשלום תביעות, מהירות טיפול בתביעות, טיפול בלקוחות, תלונות ציבור, זמני מענה טלפוני, כלים דיגיטליים.

ביטוח חיים וביטוח מבנה במקום אחד

אין כמו השקט הנפשי שבידיעה שכל מה שחשוב לך מוגן

פוליסת ביטוח חיים למשכנתא היא אינה רק דרישה של הבנק, אלא היא כלי להגנה על הבנק ועל המשפחה של הלווים מפני אי יכולת להחזיר את ההלוואה במקרה של פטירה של הלווה. פוליסת ביטוח כוללת את הפרמטרים הרלוונטיים עבור כל לווה כגון: גיל של הלווה, מצב בריאותי, גובה המשכנתא ותקופת המשכנתא. במקרה של פטירה, חס ושלום, ביטוח חיים למשכנתא מסייע גם למשפחה ומונע ממנה את הצורך להתמודד עם עול החוב הכבד בתקופה הכה קשה.

- יציבות כלכלית למשפחה: הבטחה שלא תהיה צורך להתמודד עם תשלומי משכנתא בזמן שהם כבר מתמודדים עם אובדן כה כבד.

- שירות אישי ומותאם: אנו מבינים שכל לקוח הוא עולם ומלואו, ולכן אנו מציעים גישה אישית, התמקדות בצרכים הספציפיים שלך ומתן מענה מהיר ומקצועי בכל פנייה.

הבנקים דורשים מנוטלי המשכנתא לעשות ביטוח מבנה, אך מעבר לכך, הוא מספק הגנה לבעלי הנכס. במידה ויקרה משהו למבנה עצמו, הביטוח מבנה מסייע להחזיר את הנכס למצבו המקורי ולהגן על ההשקעה שלך. הבית שלך הוא לא רק מקום בו אתה גר, הוא גם השקעה גדולה וחשוב לשמור עליה.

- חובת הבנק ומעבר לכך: לא רק כי הבנק דורש, אלא כי זה נכון עבור ההגנה על המשפחה וההשקעה שלך.

- למה כדאי להשתמש בשירות של סוכני ביטוח המתמחים בביטוח חיים למשכנתא וביטוח מבנה?

למה כדאי להשתמש בשירות של סוכני ביטוח המתמחים בביטוח חיים למשכנתא וביטוח מבנה?

ייעוץ מקצועי: אנו מבינים את הצרכים הייחודיים שלכם ומספקים ייעוץ מותאם אישית כדי להבטיח שתקבלו את הכיסוי המיטבי בתחום הביטוחים.

התאמה של פוליסות ביטוח: הסוכנים המנוסים מתאימים את הפוליסות השונות של ביטוח חיים למשכנתא וביטוח מבנה לפי הצרכים והתקציב המיוחדים של כל לקוח.

- שירות לקוחות מעולה: הסוכנים מספקים תמיכה בכל שלב של התהליך, מהייעוץ הראשוני ועד לטיפול בתביעות במקרה הצורך.

- ניהול מקצועי של תיק הביטוח: הסוכנים עוזרים בניהול פוליסות הביטוח באופן ארגוני ויעיל, תוך שמירה על עדכונים שוטפים וקיום בדיקות מדי שנה כדי לוודא שהכיסוי עדיין מתאים לצרכים של כל לקוח.

- יכולת להשוות בין חברות ביטוח שונות: הסוכנים המומלצים באתר ניו-קי מציעים את היכולת להשוות בין מגוון רחב של חברות ביטוח, כך שלקוחות יוכלו לבחור באופציה המתאימה ביותר לצרכים שלהם.

- תמיכה בתהליך תביעות: הסוכנים המקצועיים מלווים את הלקוחות גם במקרה של תביעות, כדי לוודא שיקבלו את הפיצוי המגיע להם במהירות וביעילות.

מידע על סוכני ביטוח

באתר ניו-קי, מטרתם העיקרית היא להציע מידע על סוכני ביטוח מקצועיים בתחום הביטוח חיים למשכנתא וביטוח מבנה. ניו-קי מאמינה שבחירה נכונה של סוכן ביטוח מקצועי תוכל להביא ללקוחות חיסכון בזמן, כסף ולביטחון נפשי ברכישת נכס חדש או בתיקון פוליסות הביטוח הקיימות שלהם.

פה תוכלו למצוא מידע על סוכני ביטוח מקצועיים המתמחים בביטוח חיים למשכנתא וביטוח מבנה. האתר מביא לכם את המידע הרלוונטי על הסוכנים המובילים בתחום, כאשר כל סוכן מציע שירותים מקצועיים ואיכותיים על מנת להבטיח שתקבלו את הכיסוי המיטבי בתחום הביטוחים.

ביקורות

השתמשתי באתר NewKey למציאת ביטוח חיים למשכנתא שלי ואני ממליץ בחום. הייתי יכול להשוות בין כמה חברות ביטוח ולמצוא את האופציה הכי משתלמת עבורי. השירות האישי שקיבלתי היה מעל ומעבר, וזה חסך לי הרבה זמן וכאב ראש.

לא יכולתי להאמין כמה התהליך היה פשוט ויעיל. בנוסף לביטוח חיים למשכנתא, עשיתי גם ביטוח לדירה וייעוץ ביטוחים אישי שעזר לי להבין איזה סוג של ביטוח הכי מתאים לי. התחושה היא שאני לא רק קונה מוצר, אלא גם משפר את יכולתי לנהל את עצמי כלכלית.

כל הפרטים הקטנים שלעיתים חמקו ממני הפכו לברורים כשהשתמשתי בNewKey. קיבלנו הנחה משמעותית ותודה על כך לסוכן שליווה אותנו, הייתי מרוצה מאוד מהשירות האישי ואפשרות להתייעץ עם מומחה בכל עת.

נתאים לכם יועץ נדל"ן שנבדק על ידינו

שאלות ותשובות

ביטוח המשכנתא הוא חלק בלתי נפרד מתהליך רכישת המשכנתא, והוא יכול להיות עלות משמעותית במהלך השנים. לכן, הרבה לקוחות מחפשים דרכים להוזיל את עלות הביטוח. הנה כמה דרכים בהן ניתן להוזיל את עלות הביטוח:

1. השוואת מחירים: כמו בכל רכישה, כדאי לבצע השוואה בין הצעות של חברות ביטוח שונות. יתכנו הבדלים משמעותיים במחירים ובתנאים.

2. התאמת הכיסוי: יש לוודא שהכיסוי שבחרתם אינו גבוה מדי ביחס לסכום המשכנתא. לעיתים, יתכן שהכיסוי הוא גבוה יותר מהנדרש, וזה יכול להעלות את עלות הביטוח.

3. בחירת סוג הביטוח: בחירה בביטוח ריסק, למשל, עשויה להיות זולה יותר מאשר ביטוח חיים עם תשלומים משתנים.

4. ביטול כיסויים לא נדרשים: יש לבחון את הכיסויים הנלווים לפוליסה ולבטל את אלה שאינך זקוק להם.

5. הגבלת הסיכון: חברות הביטוח מעריכות את הסיכון של המבוטח. אם תצליח להוריד את הסיכון שלך (למשל, על ידי הפסקת עישון), זה יכול להוזיל את הפרמיה.

6. הגבלת תקופת הביטוח: במקום לבחור בביטוח לתקופה ארוכה, ניתן לבחור בביטוח לתקופה קצרה יותר, ולחדש אותו בהתאם לצרכים.

7. הגבלת סכום הביטוח: במקום לבחור בסכום ביטוח גבוה, ניתן לבחור בסכום ביטוח המתאים בדיוק לסכום המשכנתא.

בסיום, כדאי לזכור שהמחיר הוא רק אחד הגורמים בבחירת ביטוח המשכנתא. הכיסוי, השירות והאמינות של חברת הביטוח הם גורמים נוספים שכדאי לקחת בחשבון.

המחיר של ביטוח המשכנתא הוא אחד הפרמטרים המרכזיים שלקוחות מתחשבים בו בעת בחירת הביטוח המתאים להם. אך איך בעצם המחיר נקבע? והאם הוא יכול להשתנות במהלך השנים? במאמר זה נבחן את הגורמים השונים המשפיעים על המחיר ואת התנאים בהם המחיר עשוי להשתנות.

1. גורמים המשפיעים על המחיר:

סכום הביטוח: ככל שהסכום המבוטח גבוה יותר, הפרמיה עשויה להיות גבוהה יותר.

גיל המבוטח: בכלל, ככל שהמבוטח צעיר יותר, הפרמיה נמוכה יותר.

מצב בריאותי: אם ישנם סיכונים בריאותיים, הפרמיה עשויה להיות גבוהה יותר.

משך הביטוח: ככל שהמשך הביטוח ארוך יותר, הפרמיה עשויה להשתנות.

2. האם המחיר יכול להשתנות במהלך השנים?

ביטוח חיים : הפרמיה עשויה להשתנות בהתאם לגיל המבוטח ולסיכון המשויך אליו.

ביטוח מבנה: במקרים רבים נשאר ללא שינוי משמעותי

בסיום, המחיר של ביטוח המשכנתא הוא תוצאה של מגבלות וגורמים שונים. חשוב להבין את הגורמים המשפיעים על המחיר ולוודא שהביטוח שנבחר מספק את הכיסוי הנדרש במחיר הכי טוב שניתן להשיג.

החלטה להעביר את המשכנתא לבנק אחר היא החלטה שמגיעה לאחר שיקול דעת מעמיק, והיא עשויה להיות מונעת ממגבלות ריבית, שירות ותנאים נוספים. אך מעבר לשיקולים הכלכליים, ישנם גם שיקולים בנוגע לביטוח המשכנתא. אז מה קורה לביטוח המשכנתא שלך כאשר אתה מעביר את המשכנתא לבנק אחר?

1. הביטוח הקיים:

ברגע שהמשכנתא מועברת לבנק אחר, הבנק החדש יבקש להיות המוטב הראשון בפוליסת הביטוח. זה אומר שבמקרה של אירוע ביטוח, הכספים ישולמו קודם לבנק החדש.

2. בדיקת הכיסוי:

כאשר מעבירים את המשכנתא, זו הזדמנות טובה לבדוק את הכיסוי של הביטוח הקיים. האם הוא עדיין מכסה את סכום המשכנתא החדש? האם יש צורך בהתאמות?

3. התאמות לפוליסה:

במקרה שבו הבנק החדש דורש תנאים שונים או כיסוי גבוה יותר, יתכן ותצטרך לבצע התאמות בפוליסת הביטוח הקיימת או אף לרכוש ביטוח חדש.

4. עמלות ותשלומים:

חשוב לבדוק האם ישנם עמלות או תשלומים נוספים הקשורים לשינוי המוטב או לביטול הביטוח הקיים.

5. ביטוח דירה למשכנתא:

בנוגע לביטוח המבנה, יש לוודא שהכיסוי עדיין תקף ומכסה את שווי השוק של הנכס.

בסיום, העברת משכנתא לבנק אחר היא החלטה שמצריכה שיקול דעת רב. חשוב להתייעץ עם יועץ ביטוח מקצועי לפני ביצוע ההחלטה, כדי לוודא שאתה מכוסה באופן מלא ושאין לך הפתעות לא נעימות בעתיד.

ביטוח משכנתא הוא אחד הפריטים החשובים בתהליך רכישת המשכנתא. הוא מגן על הלווים ועל הבנק במקרה של אירועים בלתי צפויים. אך האם כל ביטוח משכנתא זהה? האם ישנם סוגים שונים של ביטוח משכנתא? במאמר זה נבחן את הסוגים השונים של ביטוח משכנתא.

1. ביטוח חיים למשכנתא:

ביטוח זה מכסה את חיי הלווים. במקרה של פטירה של אחד הלווים, הביטוח משלם לבנק את הסכום שנותר לתשלום, כך שהמשפחה לא תישאר עם התחייבות כלפי הבנק. במקרה של שניים או יותר לווים, כל אחד מהם יכול להיות מבוטח בפרט.

2. ביטוח מבנה (ביטוח דירה) למשכנתא:

ביטוח זה מכסה את המבנה של הנכס. במקרה של נזק לנכס, כמו שריפה או רעידת אדמה, הביטוח משלם לבנק את הסכום שנותר לתשלום, או את עלות התיקון, בהתאם לפרטי הפוליסה.

3. ביטוח תכולה:

למרות שהוא לא נדרש תמיד על ידי הבנקים, ישנם מקרים בהם הלווים בוחרים לכלול גם ביטוח תכולה במסגרת הביטוח הכולל של המשכנתא. ביטוח זה מכסה את תכולת הבית, כמו רהיטים, מכונות ואלקטרוניקה.

בסיום, כאשר אתה מחפש ביטוח משכנתא, חשוב להבין אילו כיסויים ואילו סוגים של ביטוחים זמינים בשוק. המלצה היא להתייעץ עם יועץ ביטוח מקצועי שיכול להסביר ולהמליץ על הכיסוי הטוב ביותר לצרכים שלך.

ביטוח משכנתא הוא אחד הפריטים החשובים בתהליך רכישת המשכנתא. הוא מגן על הלווים ועל הבנק במקרה של אירועים בלתי צפויים. אך איך עורכים השוואה נכונה בין ההצעות השונות? הנה מדריך צעד אחר צעד:

1. הבנת הצרכים שלך: לפני שתתחיל בהשוואה, עליך להבין אילו כיסויים חשובים לך. האם אתה מחפש רק ביטוח חיים? או שאתה רוצה גם ביטוח מבנה?

2. איסוף הצעות: פנה למספר חברות ביטוח וקבל הצעות. כדאי לבקש הצעות מגוונות, כולל מהבנק שבו אתה לוקח את המשכנתא.

3. בחינת הכיסויים: קרא את הפוליסה ובדוק אילו כיסויים היא מציעה. האם היא מכסה רק את המבנה? או גם ביטוח צד ג' ועל איזה סכומים?

4. השוואת המחירים: לאחר שאספת את ההצעות, השווה את המחירים. זכור, המחיר הזול ביותר לא תמיד הוא הטוב ביותר. חשוב להשוות מחיר לכיסוי.

5. בחינת התנאים: האם יש פריטים שהחברה אינה מכסה? האם יש הגבלות גיל? האם יש צורך בבדיקות רפואיות?

6. בחינת חוות הדעת: חפש חוות דעת על החברות שסיפקו לך הצעות. האם הן מוערכות? האם הן מספקות שירות טוב?

7. החלטה סופית: לאחר שעברת על כל השלבים, הגיע הזמן לקבל החלטה. בחר את החברה שמציעה את הכיסוי הטוב ביותר במחיר הטוב ביותר לפי הצרכים שלך.

בסיום התהליך, כדאי לפנות לסוכן ביטוח מקצועי שיכול לעזור לך לוודא שבחרת נכון ושהפוליסה שרכשת מגן עליך ועל המשפחה שלך בצורה הטובה ביותר.

ביטוח משכנתא הוא ביטוח שהבנק דורש מנוטלי המשכנתא, בהתאם להנחיות בנק ישראל. המטרה העיקרית שלו היא להחזיר לבנק את חוב המשכנתא במקרה של אירוע שיפגע בנכס או יגרום לפטירת המבוטח. ביטוח משכנתא מתחלק לשני ביטוחים נפרדים: 1. ביטוח חיים למשכנתא: ביטוח זה מכסה את נוטלי המשכנתא בסכום שיכסה את המשכנתא או יותר. במקרה של פטירה, הביטוח ישלם לבנק את יתרת המשכנתא. 2. ביטוח דירה למשכנתא: ביטוח זה מכסה את המבנה של הנכס מפני סכנות כמו שריפה, רעידת אדמה ועוד. במקרה של נזק לנכס, הביטוח ישלם לבנק את יתרת המשכנתא. האם חייבים לרכוש את הביטוח דרך הבנק? הבנק יציע לכם לרכוש את הביטוח דרך סוכנות הביטוח שאיתה הוא עובד. יש לכך יתרונות וחסרונות. כדאי לבצע השוואה בין הצעות הביטוח השונות, להתמקד בכיסויים ובמחיר, ולבחור את המתאים ביותר לכם. האם אפשר להחליף את הביטוח? כן, ניתן להחליף ביטוח משכנתא קיים בביטוח אחר. לכן, מומלץ לבצע השוואות מעת לעת ולהחליף לביטוח זול יותר אם הוא מציע כיסויים דומים.

כן, הבנק מחייב את הלווים לרכוש ביטוח חיים למשכנתא כתנאי לקבלת ההלוואה. המטרה העיקרית של הביטוח היא להבטיח לבנק שבמקרה שבו אחד מהלווים נפתר, הבנק יקבל את יתרת ההלוואה שנותרה לתשלום. כך, ההלוואה תוחזר על ידי חברת הביטוח ישירות לבנק ולא תהיה עומס כלכלי על המשפחה.

אך התשובה המדוייקת היא "בדרך כלל כן". החובה לביטוח משכנתא איננה מגיעה מכח חוק של המדינה, אלא מהנחיות בנק ישראל ומסעיפי חוזה המשכנתא שאתם חותמים עליו מול הבנק.

האם אפשר לקחת משכנתא ללא ביטוח חיים? ישנם מקרים מיוחדים בהם הבנק יסכים לוותר על ביטוח חיים, אך זהו צעד שאינו מומלץ. הסיבות הן:

הגנה על המשפחה: ביטוח המשכנתא מגן על בני המשפחה מפני אי יכולת להחזיר את ההלוואה ומפני ריבית פיגורים.

הגנה כלכלית: ביטוח המשכנתא מסיר חלק מהדאגות הכלכליות ומגן על המשפחה מפני פינוי מהבית.

אם מוותרים על ביטוח, הבנק יכול להגן על עצמו בדרכים אחרות, כמו הקטנת ההלוואה או הגדלת הריבית, דבר שלא מועיל למשפחה.

המלצה: עדיף לפנות לחברות הביטוח השונות ולמצוא את הפתרון המתאים ביותר לכם.

המוטב בביטוח החיים למשכנתא הוא הגוף המלווה, כלומר הבנק. הבנק מוגן תחת המושג "מוטב בלתי חוזר", שמבטיח את מעמדו כמוטב הראשון.

במקרה של פטירת המבוטח:

תשלום לבנק: סכום ההלוואה ישולם בסכום חד פעמי לבנק, בהתאם לגובה יתרת ההלוואה.

תשלום למוטבים/יורשים: ההפרש בין יתרת ההלוואה לסכום הביטוח בפוליסה ישולם לאחר מכן כסכום חד פעמי למוטבים או היורשים שנקבעו על ידי המבוטח.

כן, ישנן מגבלות גיל בביטוח חיים למשכנתא:

גיל הכניסה המקסימלי: הגיל המרבי לכניסה לביטוח הוא 74.

גיל תום הביטוח: הביטוח יכול להימשך עד גיל 80, בהתאם לתקופת הביטוח שנרכשה.

פוליסת ביטוח חיים למשכנתא מכסה במקרה של פטירה של אחד הלווים. במקרה כזה:

הכיסוי: חברת הביטוח תשלם ישירות לבנק את יתרת ההלוואה שנותרה.

המוטב: הבנק המלווה הוא המוטב היחיד בפוליסה זו.

1. הגדרה:

- ביטוח חיים פרטי: ביטוח שכל אחד יכול לרכוש במטרה להגן על המשפחה במקרה של פטירה, בכפוף לתנאי הפוליסה.

- ביטוח חיים למשכנתא: ביטוח המכוסה את ההלוואה הבנקאית במקרה של פטירה.

2. הגדרת הסכום והמוטבים:

- ביטוח חיים פרטי: הסכום והמוטבים נקבעים על ידי בעל הפוליסה ויכולים להשתנות לפי רצונו.

- ביטוח חיים למשכנתא: המוטב הוא הבנק המלווה וכל שינוי בפוליסה דורש את הסכמת הבנק.

3. סכום הביטוח:

- ביטוח חיים פרטי: הסכום נשאר קבוע לאורך כל חיי הפוליסה.

- ביטוח חיים למשכנתא: הסכום קטן באופן אוטומטי בהתאם ללוח הסילוקין.

4. קביעת הפרמיה: בשני הביטוחים, הפרמיה נקבעת בהתאם לסכום הביטוח, לגיל המבוטח ולמצבו הבריאותי.